服務熱線

0755-83044319

發布時間:2023-02-23作者來源:薩科微瀏覽:2377

近來,氧化鎵(Ga2O3)作為一種“超寬禁帶半導體”材料,得到了持續關注。超寬禁帶半導體也屬于“第四代半導體”,與第三代半導體碳化硅(SiC)、氮化鎵(GaN)相比,氧化鎵的禁帶寬度達到了4.9eV,高于碳化硅的3.2eV和氮化鎵的3.39eV,更寬的禁帶寬度意味著電子需要更多的能量從價帶躍遷到導帶,因此氧化鎵具有耐高壓、耐高溫、大功率、抗輻照等特性。并且,在同等規格下,寬禁帶材料可以制造die size更小、功率密度更高的器件,節省配套散熱和晶圓面積,進一步降低成本。

2022年8月,美國商務部產業安全局(BIS)對第四代半導體材料氧化鎵和金剛石實施出口管制,認為氧化鎵的耐高壓特性在[敏感詞]領域的應用對美國國家安全至關重要。此后,氧化鎵在全球科研與產業界引起了更廣泛的重視。

一、氧化鎵的性能、應用和成本

1.1 第四代半導體材料

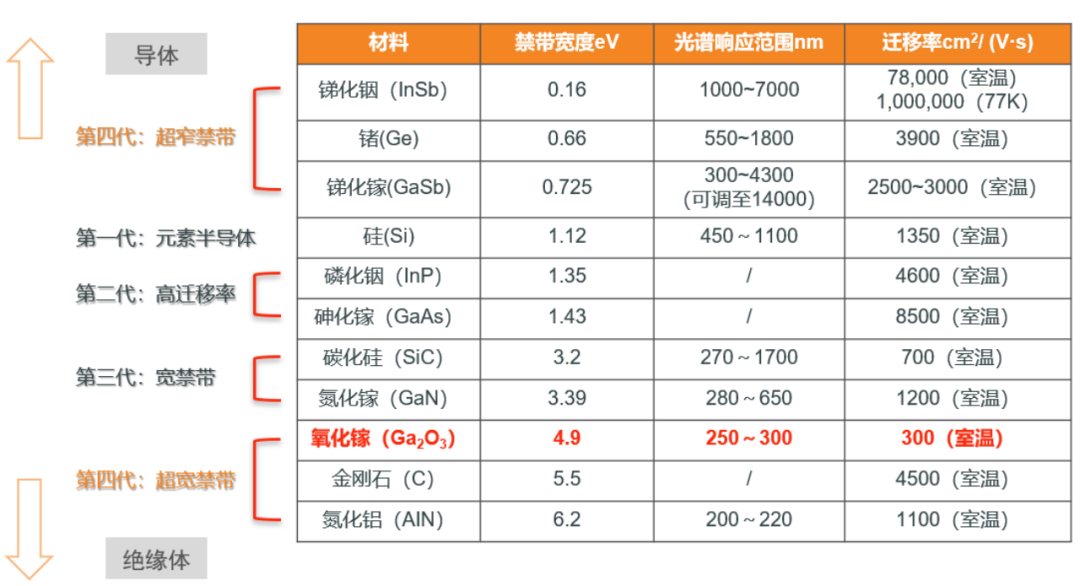

[敏感詞]代半導體指硅(Si)、鍺(Ge)等元素半導體材料;第二代半導體指砷化鎵(GaAs)、磷化銦(InP)等具有較高遷移率的半導體材料;第三代半導體指碳化硅(SiC)、氮化鎵(GaN)等寬禁帶半導體材料;第四代半導體指氧化鎵(Ga2O3)、金剛石(C)、氮化鋁(AlN)等超寬禁帶半導體材料,以及銻化鎵(GaSb)、銻化銦(InSb)等超窄禁帶半導體材料。

第四代超寬禁帶材料在應用方面與第三代半導體材料有交疊,主要在功率器件領域有更突出的應用優勢。第四代超窄禁帶材料的電子容易被激發躍遷、遷移率高,主要應用于紅外探測、激光器等領域。第四代半導體全部在我國科技部的“戰略性電子材料”名單中,很多規格國外禁運、國內也禁止出口,是全球半導體技術爭搶的高地。第四代半導體核心難點在材料制備,材料端的突破將獲得極大的市場價值。

注:金剛石、氮化鋁襯底/外延工藝難度大(氣相法生長,每小時幾微米,且尺寸僅毫米級)、成本高等問題,難進入功率器件領域。(Ref:H. Sheoran, et al., ACS Appl. Electron. Mater., 4, 2589, 2022)

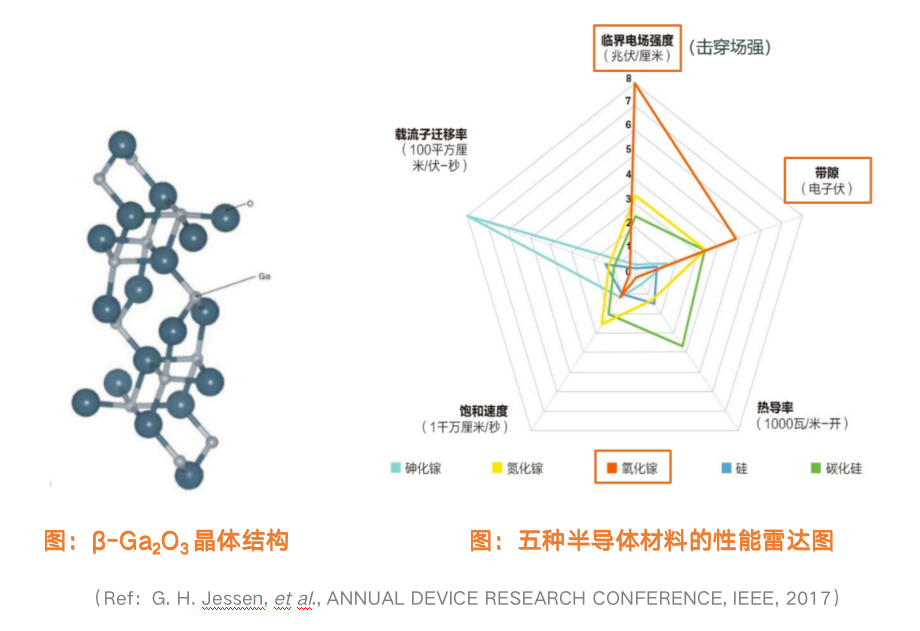

1.2 氧化鎵的晶體結構和性質

氧化鎵有5種同素異形體,分別為α、β、γ、ε和δ。其中β-Ga2O3(β相氧化鎵)最為穩定,當加熱至一定高溫時,其他亞穩態均轉換為β相,在熔點1800℃時必為β相。目前產業化以β相氧化鎵為主。

氧化鎵材料性質:

超寬禁帶,在超高低溫、強輻射等[敏感詞]環境下性能穩定,并且對應深紫外吸收光譜,在日盲紫外探測器有應用。

高擊穿場強、高Baliga值,對應耐壓高、損耗低,是高壓高功率器件不可替代的明星材料。

注:由于日盲紫外器件主要使用氧化鎵薄膜,本報告中的氧化鎵特指單晶襯底,故主要討論氧化鎵在功率器件、射頻器件等領域的應用。

1.3 氧化鎵:挑戰碳化硅

氧化鎵是寬禁帶半導體中[敏感詞]能夠采用液相的熔體法生長的材料,并且硬度較低,材料生長和加工的成本均比碳化硅有優勢,氧化鎵將全面挑戰碳化硅。

1. 氧化鎵的功率性能好、損耗低

氧化鎵的Baliga優值分別是GaN和SiC的四倍和十倍,導通特性好。氧化鎵器件的功率損耗是SiC的1/7,也就是硅基器件的1/49。

2. 氧化鎵的加工成本低

氧化鎵的硬度比硅還軟,因此加工難度較小,而SiC硬度高,加工成本極高。

3. 氧化鎵的晶體品質好

氧化鎵用液相的熔體法生長,位錯(每平方厘米的缺陷個數)<102cm-2,而SiC用氣相法生長,位錯個數約105cm-2。

4. 氧化鎵的生長速度是SiC的100倍

氧化鎵用液相的熔體法生長,每小時長10~30mm,每爐2天,而SiC用氣相法生長,每小時長0.1~0.3mm,每爐7天。

5. 氧化鎵晶圓的產線成本低,起量快

氧化鎵的晶圓線與Si、GaN以及SiC的晶圓線相似度很高,轉換的成本較低,有利于加速氧化鎵的產業化進度。從日本經濟新聞網報道的原文“Novel Crystal Technology在全球首次成功量產以新一代功率半導體材料氧化鎵制成的100毫米晶圓,客戶企業可以用支持100毫米晶圓的現有設備制造新一代產品,有效運用過去投資的老設備。”來看,氧化鎵不像SiC需要特殊設備而必須新建產線,潛在可轉換的產能已非常巨大。

1.4 氧化鎵的應用領域:功率器件

氧化鎵的四大機遇:

單極替換雙極:即MOSFET替換IGBT,新能源車及充電樁、特高壓、快充、工業電源、電機控制等功率市場中,淘汰硅基IGBT已是必然,硅基GaN、SiC、Ga2O3是競爭材料。

更加節能高效:氧化鎵功率器件能耗低,符合碳中和、碳達峰的戰略。

易大尺寸量產:擴徑、生產簡單,芯片工藝易實現,成本低。

可靠性要求高:材料穩定,結構可靠,高品質襯底/外延。

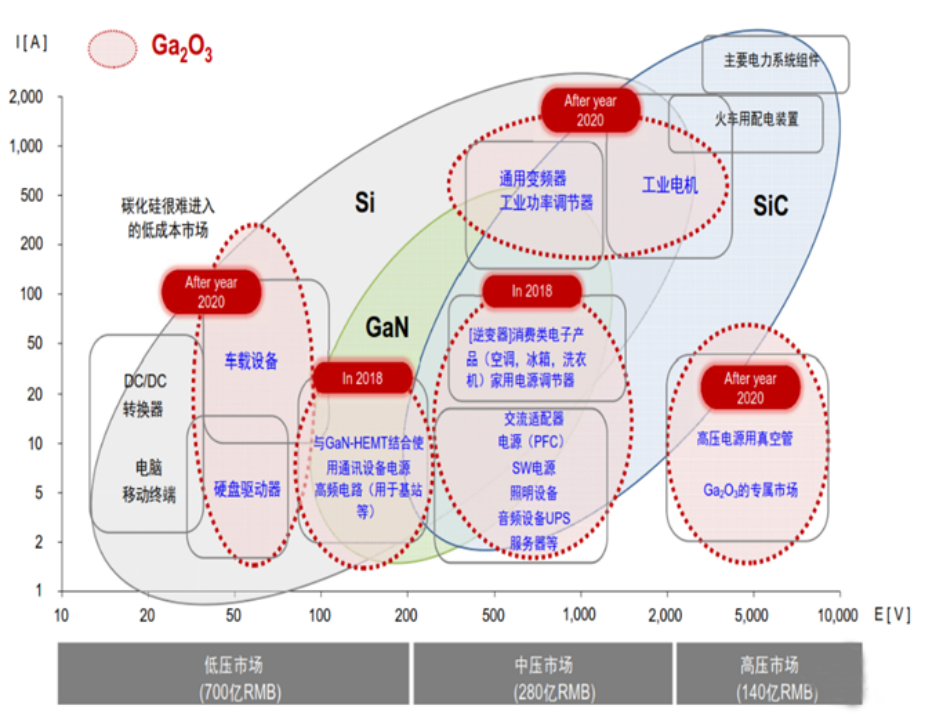

氧化鎵的目標市場:

長期來說,氧化鎵功率器件覆蓋650V/1200V/1700V/3300V,預計2025年至2030年全面滲透車載和電氣設備領域,未來也將在超高壓的氧化鎵專屬市場發揮優勢,如高壓電源真空管等應用領域。

短期來說,預計氧化鎵功率器件將在門檻較低、成本敏感的中高壓市場率先出現,如消費電子、家電以及能發揮材料高可靠、高性能的工業電源等領域。

氧化鎵容易取勝的市場:

新能源車OBC/逆變器/充電樁

DC/DC:12V/5V→48V轉換

IGBT的存量市場

(Ref:日本FLOSFIA公司)

1.5 氧化鎵的應用領域:射頻器件

GaN市場需要大尺寸、低成本的襯底,才能真正發揮GaN材料的優勢。

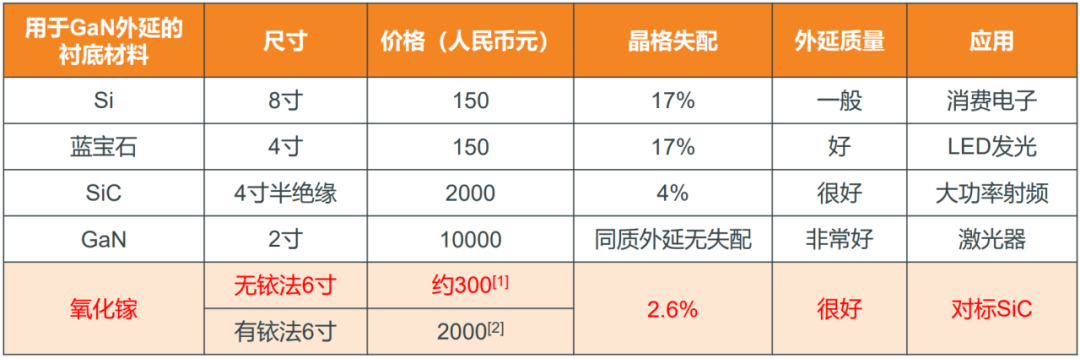

同質襯底上生長同質外延的外延層品質是[敏感詞]的,但由于GaN襯底價格很高,在LED、消費電子、射頻等領域采用相對廉價的襯底,如Si、藍寶石、SiC襯底,但這些襯底與GaN晶體結構的差異會造成晶格失配,相當于用成本犧牲了外延品質。當GaN同質外延GaN,才能用在激光器這類要求較高的應用場景。

GaN與氧化鎵的晶格失配僅2.6%,以氧化鎵襯底,異質外延生長的GaN品質高,且無銥法生長6寸氧化鎵的成本接近硅,有望在GaN射頻器件市場得到重要應用。

(Ref:美國空軍研究實驗室AFRL,2020)

(Ref:[1] 日本C&A公司;[2] S. B. Reese, et al., Joule, 3, 899, 2019, 美國可再生能源實驗室(NREL))

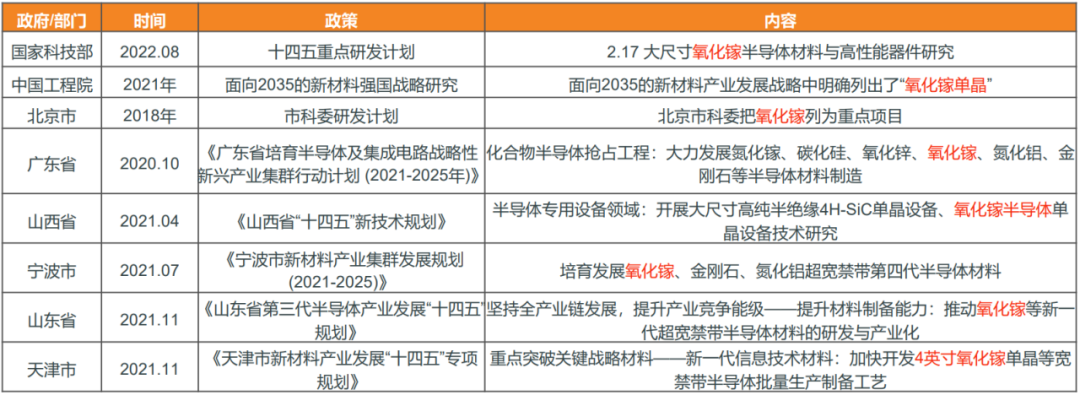

1.6 氧化鎵行業相關政策

國內的支持政策:

美國禁運,呼喚國產化:

2022年8月12日,美國商務部產業安全局(BIS)對第四代半導體材料氧化鎵(Ga2O3)和金剛石實施出口管制,認為其耐高壓特性在[敏感詞]領域的應用對美國國家安全至關重要。

二、氧化鎵襯底的長晶與外延工藝

2.1 半導體材料的長晶工藝

熔體法是生長半導體材料最理想的方式,有以下幾個優勢。

尺寸大:小籽晶能夠長出大晶體;

產量高:每爐晶錠可切出上千片襯底;

品質好:位錯可趨于0,晶體品質很好;

長速快:每小時能夠長幾厘米,比氣相法快得多。

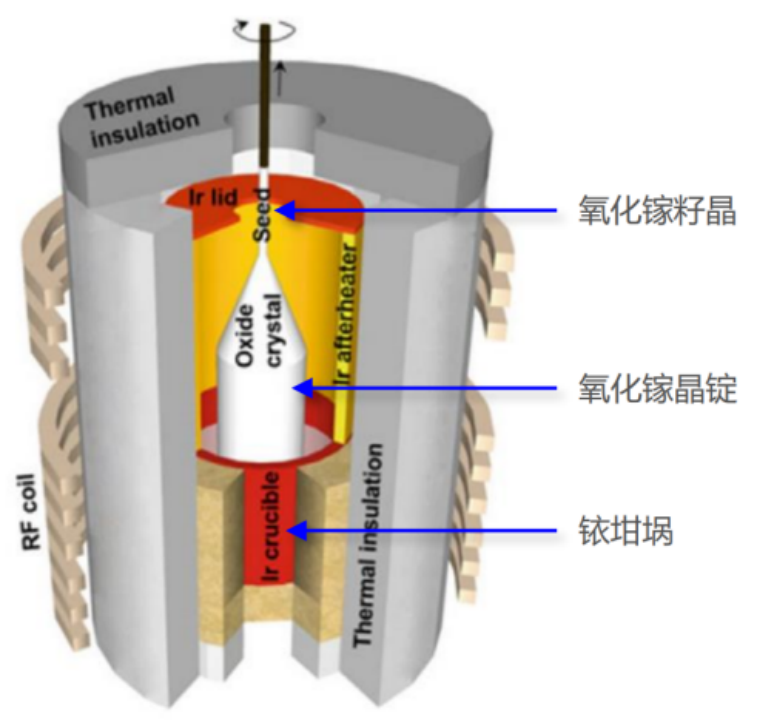

氧化鎵是寬禁帶半導體中[敏感詞]有常壓液態的材料,即可用上述熔體法生長。氧化鎵生長常用的直拉法為熔體法的一種,需要依賴銥坩堝(貴金屬Ir單質),原因是直拉法生長氧化鎵需要高溫富氧的環境,否則原料容易分解成Ga和O2,影響產物,而只有貴金屬銥坩堝能夠在這種[敏感詞]環境下保持穩定。

表:半導體材料的長晶工藝對比

(Ref:Y. Yuan,et al., Fundamental Research, 1, 697, 2021)

2.2 氧化鎵的長晶工藝

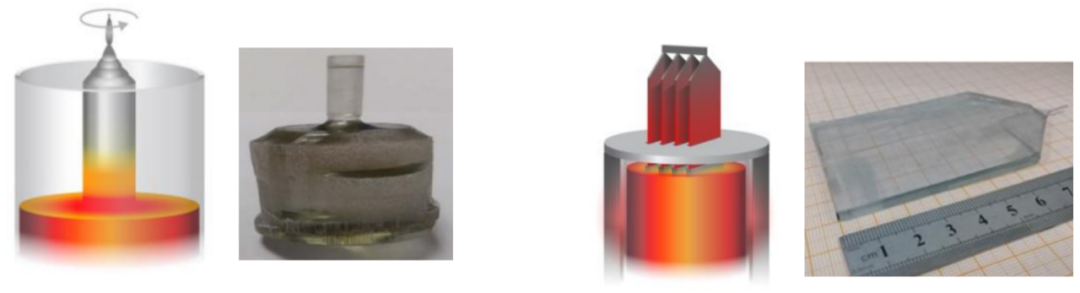

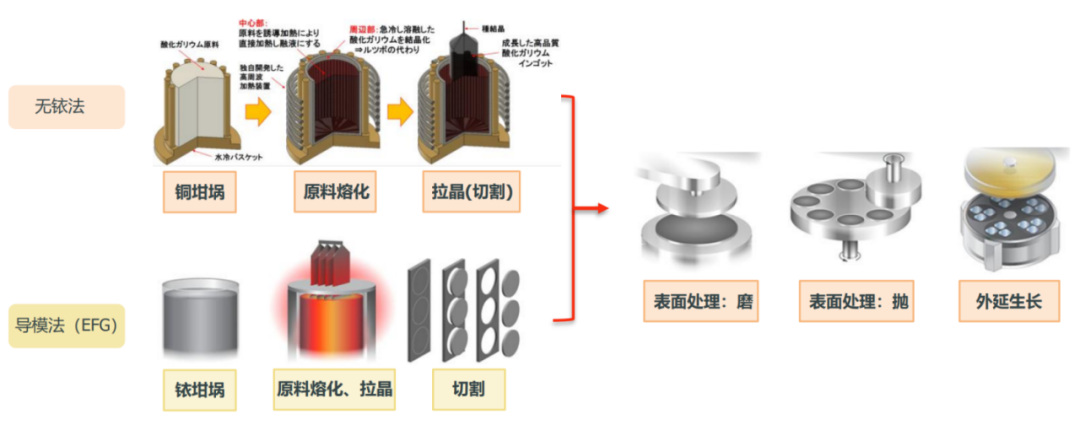

由于直拉法原料揮發較多,氧化鎵的長晶工藝從直拉法逐步演變為有銥蓋和模具的導模法,兩種方法均需使用銥坩堝,目前導模法已成為主流的氧化鎵長晶方法。

然而由于銥坩堝的成本和損耗太高,生長幾十爐后就會被腐蝕損耗,需要重新熔煉加工,且長晶過程中,銥會形成雜質進入晶體,產業界有很強的無銥法開發需求。

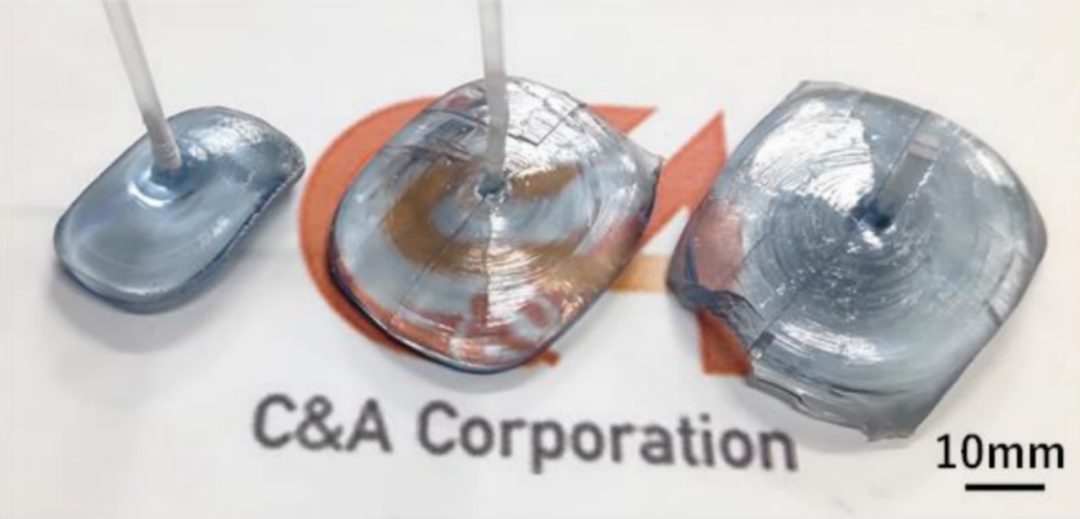

2022年4月,日本經濟新聞網發布了一則消息,日本C&A公司采用一種銅坩堝的直拉法生長出2寸氧化鎵單晶,能夠將成本降至導模法的1/100。

(Ref:K. Heinselman,et al., Cryst. Growth Des., 22, 4854, 2022;Y. Yuan, et al., Fundamental Research, 1, 697, 2021)

(Ref:日本C&A公司,2022)

氧化鎵生長的工藝流程從原料在坩堝中熔化和拉晶開始,之后經過切、磨、拋的工序,形成氧化鎵單晶襯底。再經過外延工藝,得到同質外延或異質外延結構,最終加工為氧化鎵晶圓。

(Ref:K. Heinselman,et al., Cryst. Growth Des., 22, 4854, 2022;日本C&A公司)

2.3 有銥、無銥的成本對比

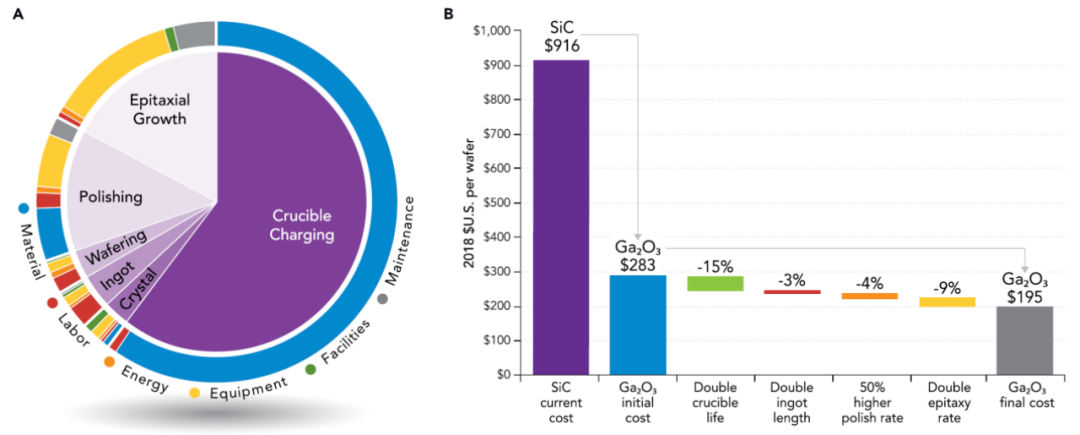

有銥法:美國國家可再生能源實驗室(NREL)預測,在無額外晶圓制造工藝優化的情況下,有銥法長6寸氧化鎵的成本為283美金(≈2000元人民幣),采用各種節約成本的措施后,能夠降到195美金。其中,銥坩堝及其損耗占據過半。

無銥法:日本C&A公司報導了2寸無銥法的成果,宣稱成本能夠大幅下降至導模法的1/100。

(Ref:S. B. Reese, et al., Joule, 3, 899, 2019, 美國可再生能源實驗室(NREL))

2.4 氧化鎵同質外延

氧化鎵外延的速率與襯底的晶面取向相關,(100)面同質外延最難,(001)和(010)面較容易,因此在外延和器件工藝中,基本都是選擇(001)或(010)面的氧化鎵襯底。熔體法生長的優勢面即(010)徑向面,但是目前主流的EFG導模法僅可得到狹窄長方形晶片,側面的(100)面最容易獲得大尺寸,為了得到有價值的(001)和(010)面,必須制備大厚度的晶體進行斜角側切,而大厚度晶體工藝較難實現,僅日本報道了超過10mm厚度的晶體,因此目前僅日本可以供應(001)和(010)面的襯底。

2014年,日本東京農工大學首次在(001)面獲得大尺寸的外延薄膜,同時,2012-2015年間,β-Ga2O3大晶圓尺寸提高到了4寸,氧化鎵的外延工藝推動了器件的發展,真正開啟了氧化鎵功率器件的應用。這就要求氧化鎵的襯底廠商能夠提供多規格晶面的產品。

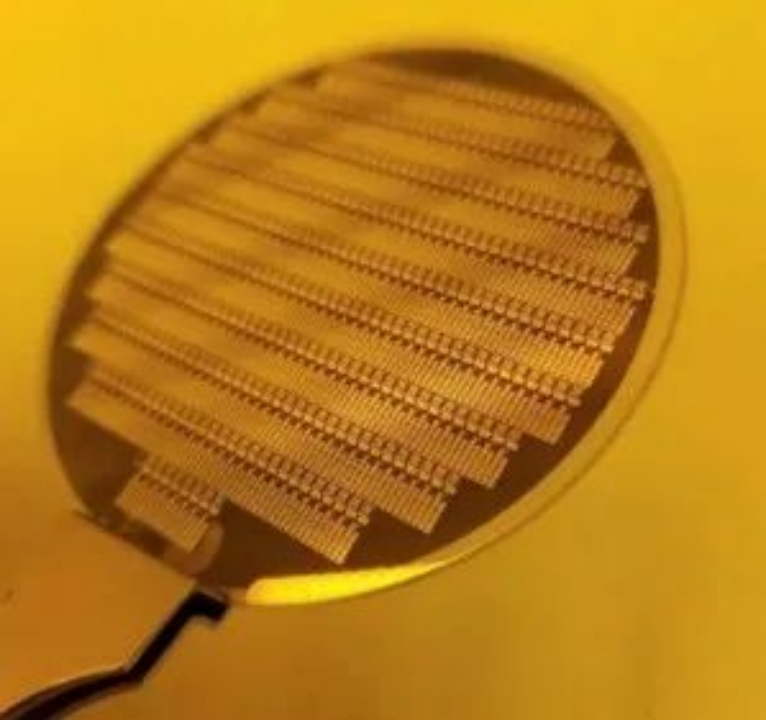

目前,氧化鎵外延工藝有HVPE(鹵化物氣相外延)和MOCVD(金屬有機物化學氣相沉積),HVPE設備可沉積厚膜、長膜速度快、設備造價低,但相關設備國外已禁運,我國產業界正在呼喚國產化的能力。日本NCT公司已使用HVPE實現了6英寸的氧化鎵外延工藝。

2.5 氧化鎵的摻雜與器件應用

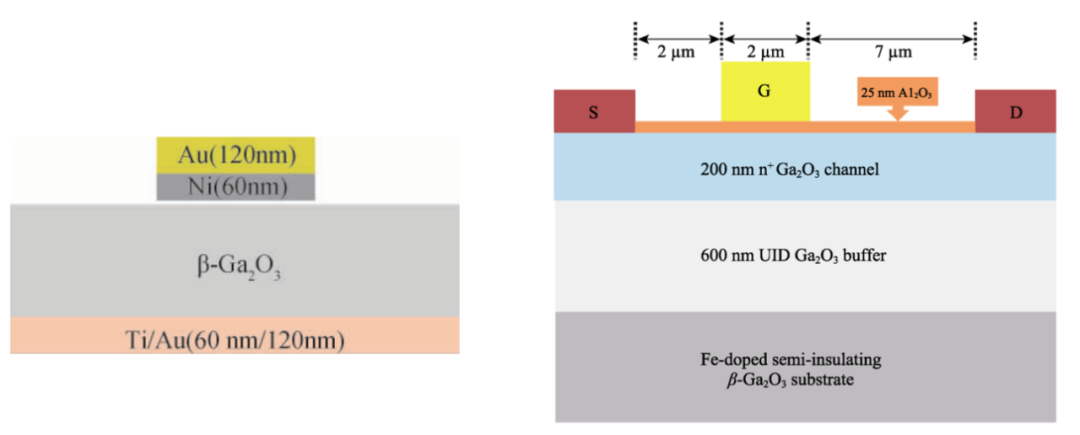

與SiC類似,氧化鎵也有導電襯底和半絕緣襯底,通過摻雜不同的元素獲得,在功率器件中有不同的應用。

(Ref:Z. Galazka, et al, Journal of Crystal Growth, 404(184), 2014)

(Ref:J. Zhang, et al, Journal of Synthetic Crystals, 49(11), 2020;Y. Lv, et al., Journal of Inorganic Mater., 23(9), 2018)

三、氧化鎵的學術研究、應用發展

3.1 氧化鎵襯底競賽

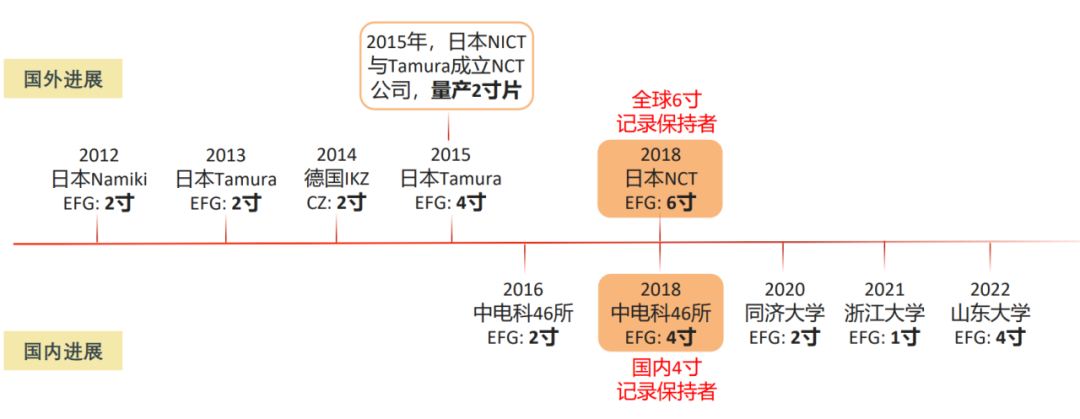

SiC從2寸到6寸花了20年(1992-2012),而氧化鎵從2寸到6寸僅4年(2014-2018)

國外:日本NCT公司領跑全球氧化鎵產業,供應全球近100%的氧化鎵襯底,2寸片2.5萬元,4寸片5-6萬元。

國內:中電科46所在2018年創造了國內的氧化鎵4寸記錄,山東大學于2022年也報道了4寸,目前國內還未出現有量產能力的公司或院校,一定程度上限制于銥坩堝的成本。

(注:CZ為直拉法,EFG為導模法,均需要用銥坩堝,貴金屬銥的價格約為黃金的三倍。NICT:日本國立信通院;Tamura:日本田村制作所;Namiki:日本精密寶石株式會社;IKZ:德國萊布尼茲晶體生長研究所)

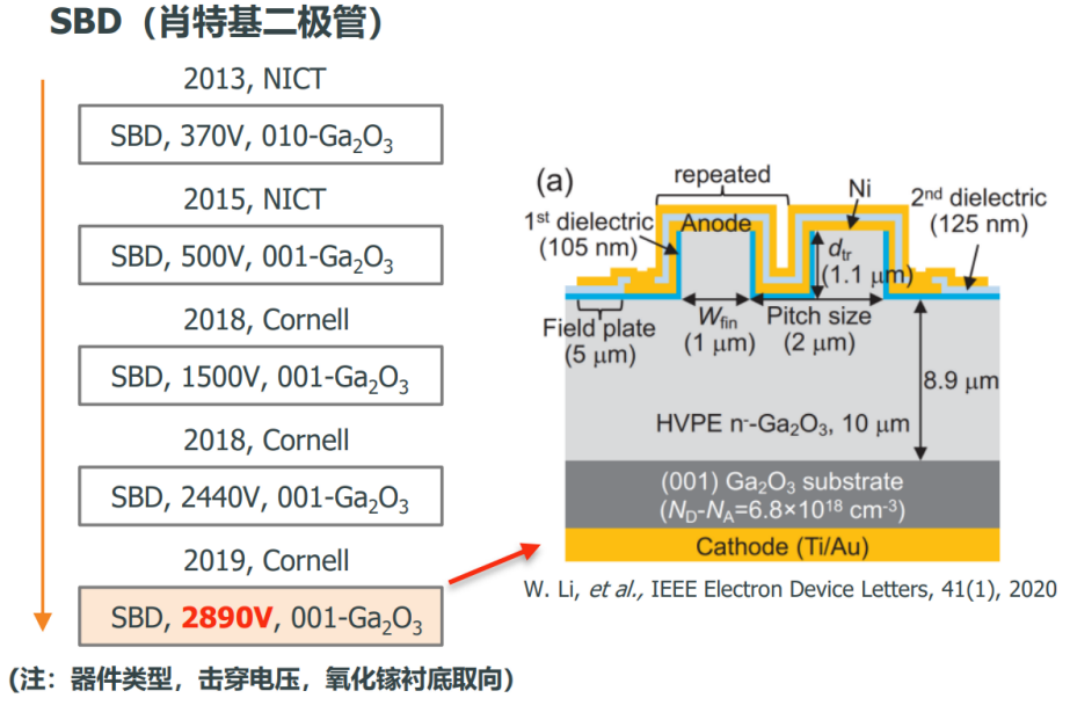

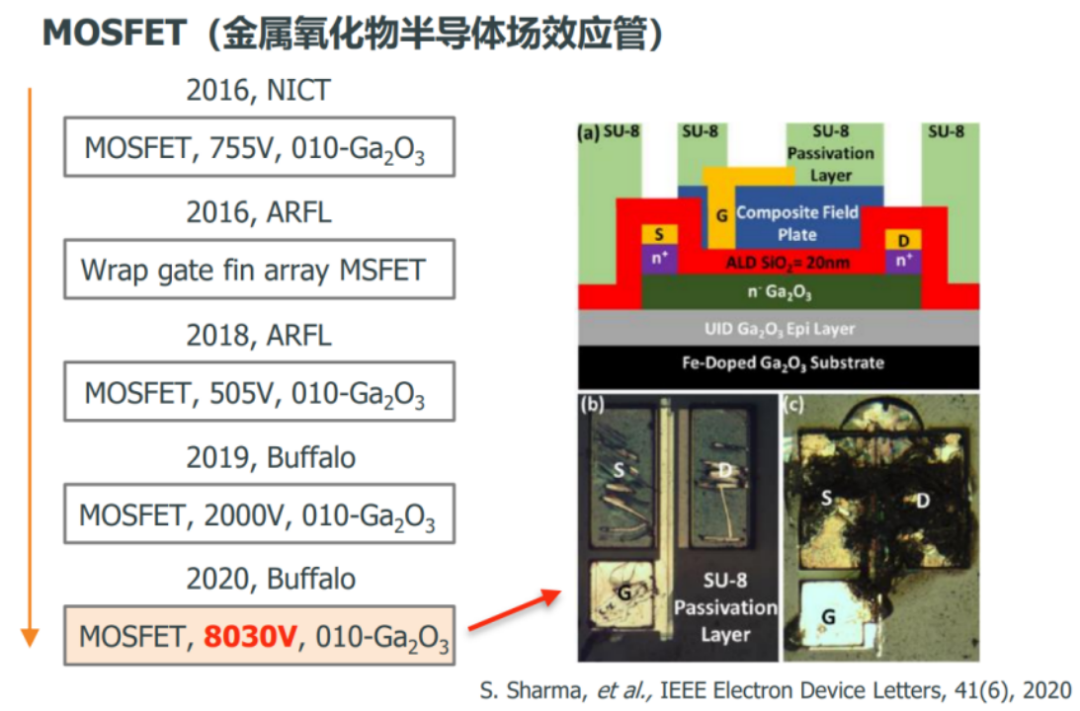

3.2 氧化鎵器件競賽

美國:美國的器件研究成果最突出,各種創新的結構和工藝極大地推動了氧化鎵器件的進步。

日本:得益于襯底和外延片的本國供應,最先形成日本國內的氧化鎵產業鏈。

中國:隨著我國襯底和外延的進步,器件相關結果也達到了國際水平。

NICT:日本國立信通院;Cornell:美國康奈爾大學)

NICT:日本國立信通院;ARFL:美國空軍研究實驗室;Buffalo:美國紐約州立大學布法羅分校)

3.3 針對氧化鎵材料缺點的研究

1、解決導熱率低的問題

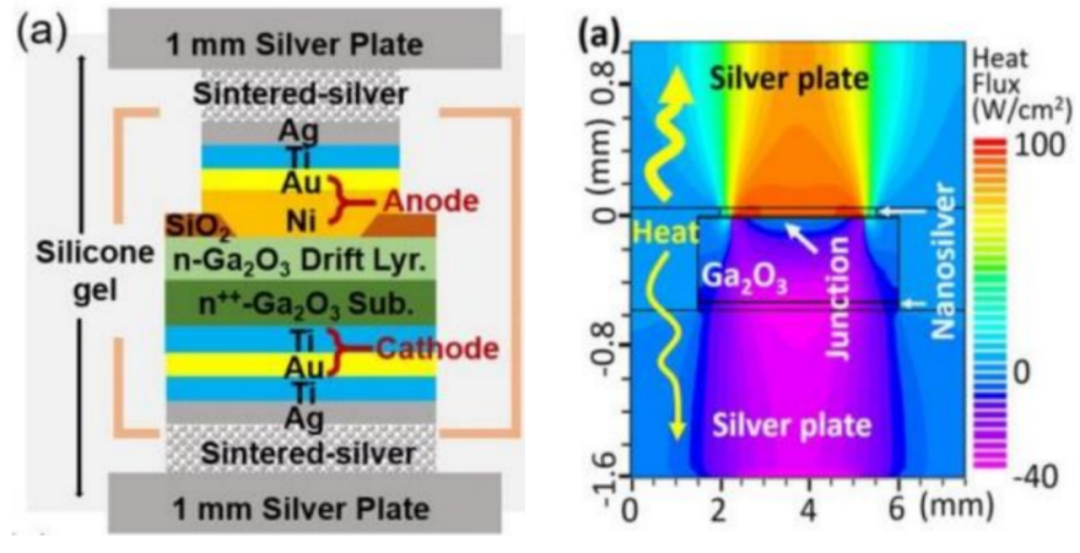

盡管氧化鎵存在熱量方面的挑戰,但氧化鎵的散熱是工程可以解決的問題,并不構成產業化障礙。如下圖所示,美國弗吉尼亞理工大學通過雙面銀燒結的封裝方式解決散熱問題,能夠導走肖特基結處產生的熱量,在結處的熱阻為0.5K/W,底處1.43,瞬態時可以通過高達70A的浪涌電流。

(Ref:B. Wanget al., IEEE Electron Device Lett., 42(8), 2021)

2、解決P型摻雜

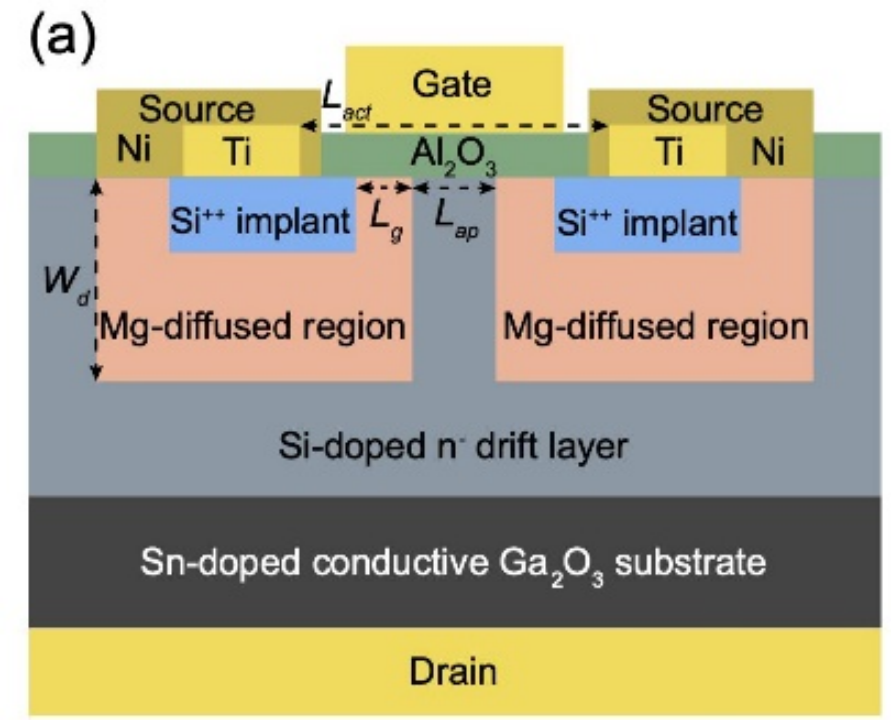

氧化鎵能帶結構的價帶無法有效進行空穴傳導,因此難以制造P型半導體。近期斯坦福、復旦等團隊已在實驗室實現了氧化鎵P型器件,預計將逐步導入產業化應用。如下圖所示,斯坦福大學在2022年8月發表了實驗室實現氧化鎵P型垂直結構的成果,以Mg-SOG鎂擴散的方式,形成PN結,開啟電壓為7V,開關速度109。

(Ref:K.Zenget al., IEEE Electron Device Lett., 43(9), 2022)

四、氧化鎵的產業鏈與市場空間

4.1 氧化鎵產業鏈

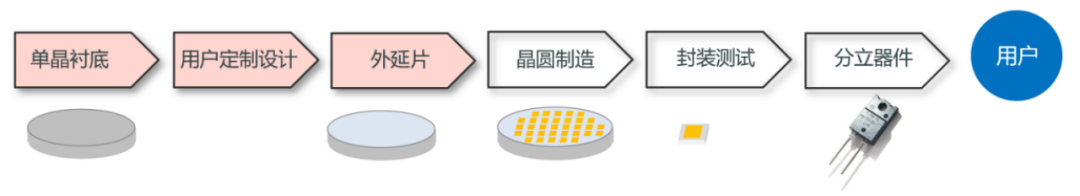

氧化鎵襯底和外延環節位于功率器件的產業鏈上游。類比碳化硅產業鏈,價值集中于上游襯底和外延環節:1顆碳化硅器件的成本中,47%來自襯底,23%來自外延,襯底+外延共占70%。

隨著氧化鎵的成本進一步降低,襯底占比會比SiC小得多。

圖:氧化鎵的產業鏈

4.2 氧化鎵在功率器件的市場

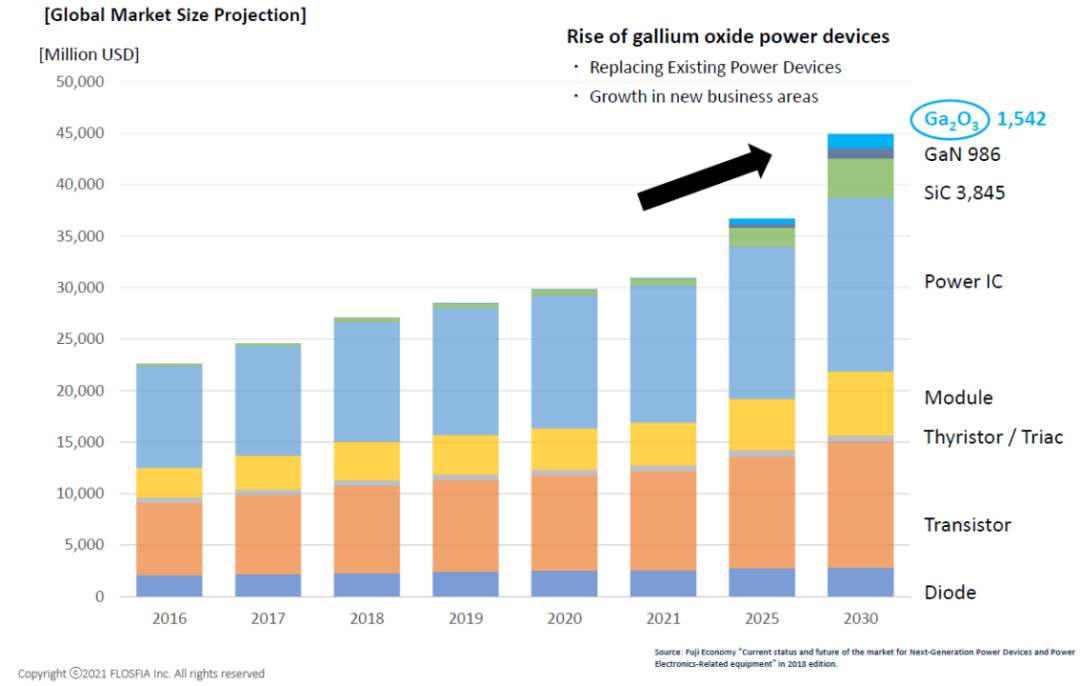

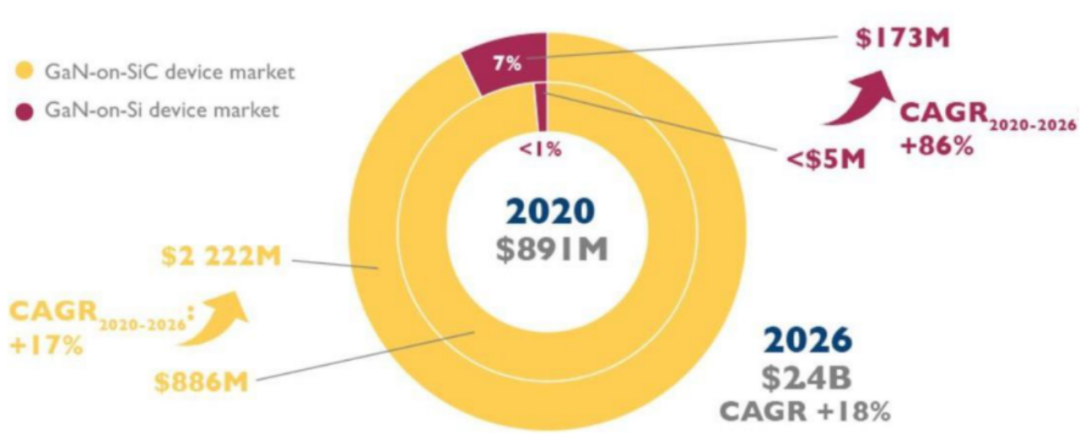

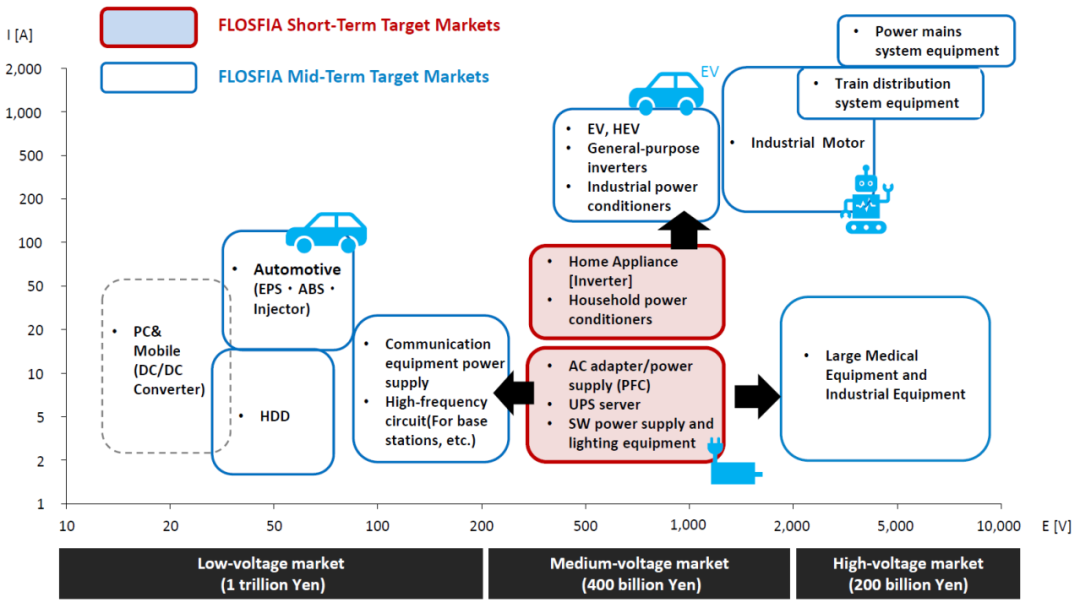

日本氧化鎵領域知名企業FLOSFIA預計,2025年氧化鎵功率器件市場規模將開始超過GaN,2030年達到15.42億美元(約人民幣100億元),達到SiC的40%,達到GaN的1.56倍。(注:FLOSFIA預測的數據比Yole預測的偏保守,Yole預測2027年碳化硅功率器件市場容量62.97億美元,FLOSFIA預測2030年38.45億美元。)

僅就新能源車市場而言,2021年全球新能源車銷量650萬輛,新能源汽車滲透率為14.8%,而碳化硅的滲透率為9%,隨著新能源車的滲透率提高,市場規模將逐步擴大,目前現在SiC、GaN還遠未達到能夠左右市場的程度,相較而言,氧化鎵的發展窗口非常充裕。

(Ref:日本FLOSFIA公司)

4.3 氧化鎵在射頻器件的市場

氧化鎵在射頻器件的市場容量可參考碳化硅外延氮化鎵器件的市場。SiC半絕緣型襯底主要用于5G基站、衛星通訊、雷達等方向,2020年SiC外延GaN射頻器件市場規模約8.91億美元,2026年將增長至22.22億美元(約人民幣150億元)。

(Ref:YOLE)

五、氧化鎵的競爭格局與產業化進展

日本:IDM全產業鏈領跑全球

國際上只有日本形成量產并開始產業化的應用,主要應用領域為工業電源、工業電機控制等,產業方以安川電機、佐鳥電機為主要代表。日本預計將在2023年量產氧化鎵功率器件:

日常NCT公司已在Ga2O3實驗線上制造了器件樣品,正在建設量產線,計劃2023年量產。

日本FLOSFIA將在2023年Q2之前,氧化鎵器件的產能達到每月數十萬個,向汽車零部件廠商等銷售。

日本電子零部件廠商田村制作所也將在2024年以每月數萬個的規模啟動生產,到2027年將產能提高至每月約6000萬個。

圖:日本FLOSFIA公司的氧化鎵功率器件市場戰略

美國:氧化鎵器件研究最為先進

美國目前僅Kyma公司有1寸襯底產品,單晶尺寸上落后于中國,產業鏈也較為空白。器件成果非常突出,創新能力強大,各種創新的結構和工藝極大地推動了氧化鎵器件的進步。

中國:襯底環節緊追日本

我國的氧化鎵襯底能夠小批量供應,外延、器件環節產業化進程幾乎空白,研發主力軍和突出成果都在高校和科研院所當中。不過,我國氧化鎵器件的研發處于世界Top3,在IP方面,扭轉了在SiC領域的被動局面。目前的氧化鎵的產業階段類似SiC在特斯拉Model 3推出之前的狀態,技術儲備已經完成,等待標志性事件引爆市場。

總的來說,在未來10年,氧化鎵器件將有可能成為直接與碳化硅競爭的電力電子器件,但作為半導體新材料,氧化鎵市場規模的突破取決于成本的快速降低。未來幾年是日本開始大規模導入氧化鎵的關鍵階段,中國能否緊跟業界腳步,需要國內氧化鎵產業界攜手努力。

免責聲明:本文采摘自網絡,本文僅代表作者個人觀點,不代表薩科微及行業觀點,只為轉載與分享,支持保護知識產權,轉載請注明原出處及作者,如有侵權請聯系我們刪除。

友情鏈接:站點地圖 薩科微官方微博 立創商城-薩科微專賣 金航標官網 金航標英文站

Copyright ?2015-2024 深圳薩科微半導體有限公司 版權所有 粵ICP備20017602號